Cómo leer tu historial crediticio en Buró de Crédito

Sabemos que no toda la gente sabe cómo leer tu historial crediticio en Buró de Crédito. No te preocupes, que en este artículo de SuperPromise te diremos cómo es que puede hacerlo.

La guía de cómo leer tu historial crediticio en Buró de Crédito

Si eres una persona más visual, te recomendamos que des clic aquí donde obtendrás la guía de cómo leer tu historial crediticio en Buró de Crédito con más gráficos.

Ahora sí, primero es importante que tengas en cuenta que en México existen 2 Sociedades de Información Crediticia. La primera es el Buró de Crédito y la segunda es el Círculo de Crédito.

Pues bien, cada una de ellas cuenta con su propio reporte de historial crediticio, o mejor conocido como Reporte de Crédito Especial.

Ambas sociedades presentan la misma información, pero con una organización diferente.

¿Qué encuentro en el reporte del historial crediticio?

Datos generales

Lo primero que vas a encontrar son los datos generales o personales. Aquí es donde se te identifica como la persona titular del crédito.

También encuentras los domicilios que has registrado y las solicitudes de crédito.

Detalles de los créditos

El siguiente apartado es el detalle de los créditos, y aquí se localiza la información detallada de tus créditos.

Por ejemplo, la fecha de apertura de crédito, el límite del crédito y el histórico de pagos de los créditos que has solicitado.

En este apartado es donde la información se presenta de diferente forma en el Buró de Crédito y el Círculo de Crédito.

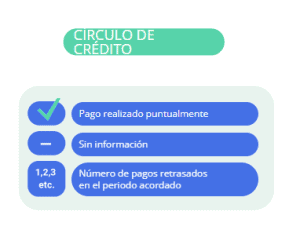

Círculo de Crédito

En el círculo de crédito la palomita significa que tu pago se realizó de manera puntual. Un guion significa que no hay información.

Y si hay un número significa el número de pagos retrasados en el período acordado.

Buró de Crédito

En el Buró de Crédito encontrarás un tipo termómetro del 1 al 10 que va a cambiar de color dependiendo de la información.

A continuación, te dejamos una imagen para que comprendas de mejor manera cómo es que funciona y lo que significa.

Detalle de las consultas

La siguiente información que vas a encontrar es el detalle de las consultas. Aquí puedes verificar las instituciones y empresas que han consultado tu historial en los últimos 24 meses.

Recuerda que hay dos tipos de consultas, unas que afectan tu buró y otras que no.

Las que no afectan a tu reporte de buró de crédito son las que tú realizas. Incluso puedes consultar tu reporte de manera gratuita 1 vez cada 12 meses.

Y es muy importante que lo hagas porque así podrás ver si es que hay algún problema en tu reporte y denunciarlo ante las autoridades correspondientes.

[ff id=”1″]Score o calificación crediticia

El score es un complemento del Reporte de Crédito Especial. Para que aparezca en tu reporte primero es necesario que tú autorices que quieres conocerlo.

Ya que incluir el score tiene un costo adicional a la consulta de tu reporte.

El score resume los elementos que hay en tu historial, y lo hace a través de una cifra que refleja si eres cumplido o no con el pago de tus créditos.

Mientras más alto sea tu puntaje, significa que eres una persona responsable y que haces un buen uso de los créditos y préstamos.

En México el score va de los 300 a los 850 puntos. De los 300 a los 550 significa que es necesario que te pongas al corriente.

Un puntaje de 551 a 650 significa que tu score es regular y que puedes mejorarlo para tener una mejor calificación.

De los 651 a los 750 significa un buen score crediticio, aunque no excelente, así que puedes trabajar un poco más para que llegue a una mejor puntuación.

Y de los 751 a los 850 puntos significa que tienes un excelente score, es casi imposible que las instituciones financieras te cierren las puertas.

Recuerda que un buen score e historial crediticio te convierten en el candidato ideal para la banca.

Si necesitas una asesoría o mejorar tu historial, en SuperPromise podemos ayudarte. Te ayudamos a sabe cómo leer tu historial crediticio en Buró de Crédito.

¡Contáctanos para conocer más!